他們越來越擔心,如果不放寬金融條件,經濟衰退將會發生,而關於通脹上升風險的討論會淡化。

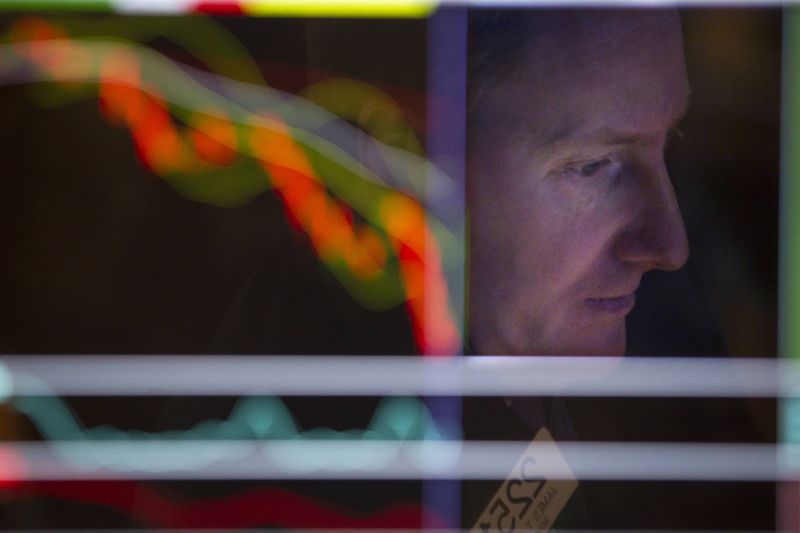

週四(14日)盤前,美國標準普爾500指數期貨輕微上升,延續週三升1.4%並創兩年新高的態勢,此前美聯儲就貨幣政策發表了比預期更爲鴿派的評論。

目前點陣圖中位數暗示2024年將降息三次,而9月份時還只是兩次。同時,據媒體報道,市場目前預計美聯儲將於2024年降息多達6次。降息將推低收益率,推高股市。

截稿前,標普500指數於盤前交易中升0.3%,鞏固了4700點上方的升幅,此前10年期美國國債收益率四個月來首次跌破4%。

以下是華爾街分析師對是次FOMC會議的看法:

富國銀行:股市得到了它所想要的,更多的預期寬鬆政策。點陣圖顯示將於2024年降息75個基點,而非50個基點……不過,這個消息不要重複一邊,市場早已計入了價格。富國仍然認爲市場過於自信,低估了不確定性。

高盛:鑑於更快地達到目標,高盛現在預計FOMC會更早、更快地降息。高盛現在預測美聯儲將在3月、5月和6月連續三次降息25個基點,以重置政策利率,因爲 FOMC 可能很快就會認爲當前的政策利率水平過於偏離目標。隨後將按季度降息,最終利率將達到3.25-3.5%,比高盛之前的預期低25個基點。

德意志銀行:儘管我們的基本預期仍然是美聯儲首次降息可能發生在2024年6月,並在明年降息175個基點,惟昨天的會議表明這種預期存在鴿派風險,而我們看到更高的風險是利率最早可能在3月就開始下降。此外,在更顯著的物價下降的情況下,較早的政策寬鬆將改善軟着陸的前景。

花旗:美聯儲官員將把通脹放緩作爲降息的原因。但我們認爲,

他們也越來越擔心,如果不放寬金融條件,經濟衰退將會發生

。這也是促使他們降息的一個重要原因。不過,未來幾個月內,

關於通脹上升風險的討論雖然會消失

,但我們認爲這些風險仍然很大。我們的基本預期仍然是美聯儲將在7月首次降息25個基點,並在2024年總共降息100個基點。但昨天的鴿派會議增加了更早和/或更多降息的風險。

美國銀行:我們維持我們的預期,即美聯儲的降息週期將於2024年6月開始。儘管我們注意到,即將到來的數據和CPI結果轉化爲PCE通脹預測,可能會帶來比我們目前預測的更早或更快的降息週期的風險。我們不能僅僅根據通脹資料排除3月降息的可能性。如果宏觀經濟數據出現任何急劇惡化,那麼做出這樣的決定(指3月降息)會更容易。

***

InvestingPro

全年最優惠價格之一!機不可失,

現

在

訂購兩年期

箴+

,可享最高

60%

優惠!

巨惠價格,大大節約您的數據搜索、整理、計算時間!

訂閱

Pro+疊加折扣碼,

還可享受折上折

,數量有限,限時使用。

一年期

Pro+訂閱計劃

折扣碼:

新聞cn1;

兩年期

Pro+訂閱計劃

折扣碼:

新聞CN2

***

編譯:劉川

如若转载,请注明出处:https://www.tuio.cc/1981.html