由於穩定幣與市場需求的顯著一致性,它仍然是生態系統內討論的中心話題。因此,開發者和愛好者都在積極探索創建能夠對生態系統產生持久影響的穩定幣的途徑。

然而,迄今為止,這一努力的進展相對有限。

我認為加密貨幣支持的穩定幣的固有局限性還沒有得到足夠的討論。正如我們將在本文中討論的那樣,當前的項目未能吸引用戶,因為加密貨幣支持的穩定幣在資本效率、清算風險、有限的用例和流動性等幾個方面相對於法定支持的穩定幣受到限制。

在整篇文章中,我將研究有關穩定幣當前格局的一些統計數據,並分享一些對此的想法。然後,我將討論穩定幣功能作為一個概念,幫助我們理解穩定幣市場狀況的原因。最後,我將單獨關注加密貨幣支持的穩定幣,並解決它們的問題。

1、當前穩定幣市場統計數據

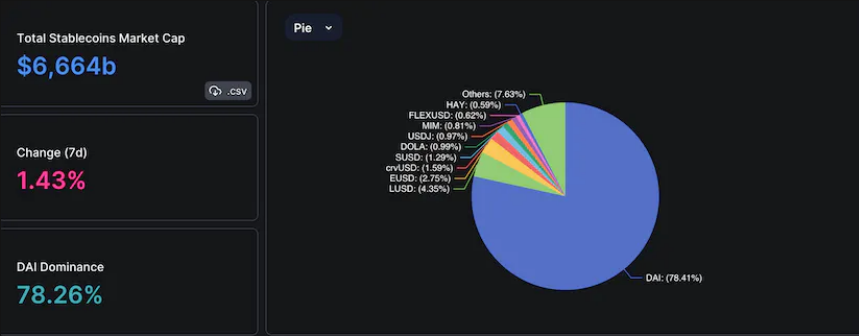

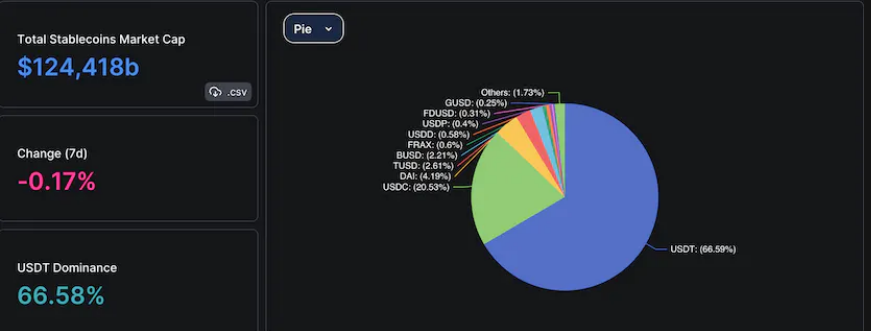

看看DeFiLlama的數據:

- 穩定幣總市值約為 1250 億美元,其中近 87% 由 $USDT 和 $USDC 持有。

- 整個市場約 92% 的份額由法幣支持的穩定幣占據,價值近 1160 億美元。

- 加密貨幣支持的穩定幣僅持有約 70 億美元,其中 $DAI 持有約 50 億美元。

- 算法穩定幣的總市值約為 20 億,其中 $FRAX 和 $USDD 占據了 75% 的市場份額。

這些數據說明了哪些市場狀況?該數據提供了有關市場狀況的一些見解:

- $USDT 和 $USDC 是產品與市場契合、與市場和用戶需求同步的項目。

- 盡管加密貨幣支持的穩定幣類別中的項目數量不斷增加,但 $USDT 和 $USDC 的主導市場份額證明,目前沒有替代品的需求。

- 盡管 DAI 儲蓄率的上升幫助 DAI 在一段時間內獲得了市場份額,但去年 $DAI 未能維持以美元計價的市值,而其在加密貨幣支持的穩定幣中的主導地位是無可挑戰的。

- 由於 $DAI 是主要廣泛採用的加密貨幣支持的穩定幣,其向包括美國國債在內的 RWA 的轉變凸顯了缺乏可抵抗審查和免受交易對手風險的可擴展穩定幣。

- 其他加密貨幣支持的穩定幣(不包括 $DAI)的採用有限,這表明它們的成功和潛力可能被高估了。

- 鑒於 $FRAX 也試圖與算法機制保持距離,算法穩定幣的可行性尚不確定。

- 除非發生重大事件破壞 $USDT 和 $USDC 的可信度,或者出現突破性項目,否則穩定幣格局不太可能發生顯著變化。

2、為什麼用戶更喜歡$USDT和$USDC?

加密貨幣最初是一場運動,其定義是對自由、去中心化和對中心化參與者的懷疑的信念。然而,目前穩定幣市場的格局卻並非如此。顯然,隨著生態系統採用的增加和更多人進入該領域,生態系統的純度也會降低,因為大多數新來者來這裡並不是為了去中心化或抵制審查。

最集中且可能是最不透明的項目是市場領導者。這種情況的主要原因可以用我提出的一個新概念來解釋,稱為穩定幣功能:

穩定幣功能是一個新概念,用於理解穩定幣領域的一些主要主題:

- 用戶和穩定幣項目之間的市場動態

- 一些穩定幣被採用而另一些則未被採用的原因

- 穩定幣項目開發者應具備的願景

我認為穩定幣應該被視為與其掛鉤的鏈下資產的數位版本。因此,在我們的例子中,美元支持的穩定幣需要代表美元的功能。這些功能可以集成到穩定幣中:

- 交易媒介:穩定幣應該被用戶視為交換加密貨幣或與他人進行交易的工具,並且需要在 CEX 等主要協議以及 Uniswap、Balancer、Curve 等成熟的 DeFi 項目中可用。需要有基本的配對。

- 價值儲存/掛鉤穩定性:穩定幣應該具有維持掛鉤的歷史表現,從用戶的角度來看,即使是 1% 的變化也可以視為失敗。

- 資本效率:如果穩定幣需要超額抵押或構成清算風險,則它不具有資本效率,這將限制用戶的採用,因為大多數用戶可以理解地期望他們的持有不存在這些風險或限制。

- 法定貨幣入口/出口:如果穩定幣不提供入口/出口解決方案,那麼使用它就會變得越來越困難,因為將加密資產轉換成現金的漫長道路使得這個過程成本高昂且繁瑣。

- 抗審查性:穩定幣應該成為隱私和自我托管的安全港,同時不依賴銀行等中心化實體,從而保護其用戶免受中心化參與者的任意行為。

可以理解,$USDT 和 $USDC 擁有大部分功能,包括交換媒介、價值儲存、資本效率和法幣入口/出口解決方案,但這兩種穩定幣都是中心化的,因此不具備抗審查能力。盡管 $USDT 和 $USDC 未能在穩定幣功能框架內取得完全成功,但它們是該框架中最成功的,因此,它們是產品市場契合的。除此之外,這些項目的先發優勢加上品牌知名度使它們受到用戶的高度採用。

由此可見,穩定幣項目要想威脅到$USDT和$USDC的主導地位,需要滿足這5個主要要求,然後在社群中擁有品牌知名度。

然而,我們需要考慮在加密貨幣支持的穩定幣的當前模型/技術發展中是否有可能挑戰 $USDT 和 $USDC。讓我們深入研究一些可能被視為 $USDT 和 $USDC 挑戰者的現有穩定幣項目。

3、加密貨幣支持的穩定幣回顧

在本節中,我將重點關注一些我認為值得分析的穩定幣,因為它們涵蓋了需要了解的加密支持穩定幣的所有方面。

在深入研究每種穩定幣之前,我想強調的是,我認為抵押債務頭寸(CDP)模型的局限性是每個加密支持的穩定幣面臨的主要問題。CDP要求用戶將加密資產鎖定在具有清算風險的超額抵押貸款中,因此其規模本身就受到限制。

用戶和協議之間的借代關係存在問題,因為它在幾個方面不適合穩定幣功能:

- 1)交易媒介:由於用戶通過鑄造來創建借代頭寸,除了杠桿收益耕作和杠桿交易之外,他們不會使用這種穩定幣進行交易。因此,加密支持的穩定幣不被視為交換媒介。

- 2)資本效率: 由於 CDP 需要超額抵押並存在清算風險,因此從用戶角度來看,它並不具有資本效率,因為有更多資本效率更高的方法,而不是鑄造加密支持的穩定幣。

因此,我們可以說加密貨幣支持的穩定幣不適合產品市場,但是,我們需要單獨分析這些穩定幣,以便我們可以更好地了解其局限性和缺點,同時也突出機會。

DAI

DAI 是由 MakerDAO 發行的超額抵押 CDP 穩定幣。它是最大的加密貨幣支持的穩定幣之一,吸引了數十億美元的資金,並在 DeFi 生態系統中得到了良好的採用。然而,隨著新的加密貨幣支持的穩定幣的推出以及最近 DAI 與 USDC 脫鉤相關的脫鉤,穩定幣的部分市場份額被競爭對手奪走。然而,隨著增強型 DAI 儲蓄率的推出,該協議再次獲得了一些關注,盡管關於可持續性的討論仍在繼續。

雖然它是生態系統中最賺錢的業務之一,因為該協議利用其持有的國庫券,但它的未來也值得懷疑,因為該協議受到了一些批評,例如「$DAI 是窮人的 $USDC」或依賴集中化演員。

很明顯,Maker DAO 團隊決定放棄去中心化的精神,專注於協議的貨幣化,這本質上對商業而言並不是一件壞事,但是,它肯定會產生一些問題,例如,為什麼我應該使用 $DAI,為什麼我可以使用 $USDC?

就我而言,$DAI 將面臨幾個挑戰:

- 缺乏創新: $DAI 是由超額抵押的 CDP 頭寸鑄造的,因此,相對於競爭對手,它不具備任何顯著的技術優勢。增強型 DAI 儲蓄率的推出也是一個很好的跡象,表明該項目難以吸引用戶。

- 對中心化參與者的依賴: $DAI 並不是一種主要去中心化的穩定幣,因為它主要由 $USDC 和 RWA 資產保留,並且收入是通過國庫券產生的,這意味著資產的托管是由中心化參與者處理的。

- 沒有重要的價值主張:加密貨幣支持的穩定幣的主要價值主張是去中心化和抗審查。作為權衡,這些協議實施 CDP 模型,並需要具有清算風險的超額抵押。然而,雖然 $DAI 保留了這些缺點,但它在去中心化方面沒有提供任何價值主張。因此,它結合了法幣支持和加密貨幣支持的穩定幣最糟糕的部分。

另一方面,$DAI 還擁有以下機會:

- 高採用率: $DAI 是生態系統中最知名和採用率最高的穩定幣之一。這可以證明大約有 50 萬美元的 DAI 持有者*。此外,$DAI 存在於大多數成熟的 DeFi 協議中,具有很強的流動性。考慮到引導流動性是每個穩定幣項目面臨的最困難的部分,$DAI 處於一個非常好的位置。

- 交易媒介: $DAI 被許多人視為一種交易媒介,這一點可以通過以下事實來證明:許多人使用它進行交易和買賣加密資產,同時它在不同協議中擁有多個具有深度流動性的貨幣對。

- 價值儲存:隨著通過增強型 DAI 儲蓄率向 DAI 質押者分配國庫券收入,$DAI 可以成為安全可靠的收益和價值儲存來源,從而提高採用率。

FRAX

$FRAX 最初是一種算法穩定幣,由算法機制和抵押不足的加密貨幣儲備支持。然而,$UST 的下跌導致人們對算法穩定幣失去信任,使得 FRAX 團隊改變了這種模式。因此,他們決定使用 $USDC 作為儲備金,以達到 100% 的比例抵押。然而,隨著 $FRAX 成為「窮人的 $USDC」,這種模式受到了批評。

不過,隨著FRAX v3 的即將發布,這種模式也將發生改變。盡管並非所有細節都公開,但有傳言稱,對 $USDC 的依賴將被放棄,FRAX 生態系統及其穩定幣 $FRAX 將得到美國國庫券的支持。

就我而言,$FRAX 將面臨幾個挑戰:

- 對中心化參與者的依賴:最常見的批評之一是 $FRAX 依賴於 $USDC,如果 $FRAX 被 $USDC 保留,那麼持有它的理由是什麼?盡管他們正在改變模型,但對中心化參與者的依賴仍將繼續,因為他們將與美聯儲主帳戶的其他中心化參與者合作。

- 領導團隊令人困惑且不斷變化的願景:批評是否有效值得商榷,但 FRAX 領導團隊看起來他們在短時間內專注於太多發展,並且非常頻繁地改變路線圖,這引發了FRAX 的願景是什麼的問題。

- 缺乏$FRAX持有者/用戶:**考慮到[$FRAX擁有大約8000名持有者] 根據Etherscan統計,市值約為8億美元**, $FRAX 所擁有的價值主張不是作為一種交換媒介,因此,這限制了 $FRAX 挑戰 $USDT 和 $USDC 的潛力。Frax 在生態系統中並未作為一對廣泛使用。除了構建在 Frax 之上的產品之外,它僅在 Curve 上使用。其原因是由於 Frax 在 Curve Wars 中的地位,Curve 向 $FRAX 池支付了激勵。曲線的可持續性也將成為 $FRAX 的一個重要參數。

另一方面,$FRAX 還擁有以下機會:

- 資金效率:此時,用戶存入 1 $USDC 即可獲得 1 $FRAX,資金效率高。可以認為,隨著新模型的遷移,這種資本效率將持續下去,因此,這是$FRAX擁有的競爭優勢。

- 建立FRAX生態系統,提升$FRAX的用例:大多數穩定幣都面臨用例問題,這意味著沒有地方可以利用底層的穩定幣。然而,$FRAX 可以通過通用 FRAX 生態系統有效使用,包括 Fraxswap、Fraxlend、Fraxferry,未來可能還會在 Fraxchain 中使用。

LUSD

$LUSD 是生態系統中分叉最多的穩定幣項目之一,因為它提供了一種獨特的解決方案,可以提供抗審查的穩定幣。它以 ETH 為支撐,用戶可以以其持有的 ETH 進行借代,最低抵押比例僅為 110%。

使 $LUSD 具有競爭力的一些功能:

- 不可變的智能合約

- 自由治理

- 不收取利息

- 抵押品品質

此外,從 Liquity Protocol 的最新公告中可以看出,隨著 Liquity v2 的推出,他們將開發一種新的模型,利用Delta 中性的方法來維持抵押品的價值。這將是一個獨立於現有項目的新穩定幣。

就我個人而言,$LUSD 將面臨幾個挑戰:

- 可擴展性有限:盡管$LUSD是生態系統中最鼓舞人心的項目之一,但它也是可擴展性最差的項目之一,因為它需要超額抵押,具有清算風險,並且只接受$ETH作為抵押品。

- 缺乏 $LUSD 持有者/用戶:由於 $LUSD 缺乏可擴展性,根據 Etherscan,該穩定幣只有 8000 名持有者,市值約為 3 億美元。

- 缺乏用例:由於 $LUSD 的可擴展性不夠,不可能在主要協議中找到足夠的流動性,從而阻礙了 $LUSD 的採用。

- 資本效率:流動性需要超額抵押,存在清算風險,因此,從資本效率角度來看,這不是一個好的選擇,這限制了$LUSD作為交換媒介的能力。

另一方面,$LUSD 還擁有以下機會:

- 抗審查性: $LUSD 最獨特的一點是,它是去中心化和抗審查性方面最好的項目。我認為這個領域不存在競爭。

- 強大的品牌: $LUSD 在去中心化和錨定穩定性方面的長期成功以及團隊在社群中取得信任的成功使得 $LUSD 品牌成為一個強大的品牌,可供團隊使用。

- Liquity v2: Liquity 團隊意識到協議可擴展性方面存在的問題,他們的目標是在不破壞協議的情況下進行擴展。開發Delta中性模型,利用本金保護的方法來防止波動造成的損失,可以在一定程度上解決可擴展性問題。

eUSD

eUSD 是一種穩定幣,由質押的 $ETH 作為抵押品保留。擁有 $eUSD 可以帶來穩定的收益流,年化年利率 (APY) 約為 8%。它是一種需要超額抵押且存在清算風險的 CDP 穩定幣。

就我而言,eUSD 將面臨幾個挑戰:

- 缺乏資本效率:超額抵押模型意味著 $eUSD 在資本效率方面受到限制,因為用戶需要投入比獲得的資金更多的資金,並面臨清算風險。

- 有限的用例: $eUSD 沒有太多用例,因為穩定幣沒有足夠的需求來為多個池創造流動性,這限制了擴展能力。

- 增長潛力有限:為了具有增長潛力,新興的穩定幣需要擁有獨特的價值主張,然而,盡管利用LSD產品可以被視為擴展規模的好方法,但由於市場競爭非常激烈,其局限性有限。

- 不是交換媒介:$eUSD 是一種有收益的穩定幣,該協議並不優先考慮用作交換媒介。盡管這也是一個重要的價值主張,但它限制了增長潛力。

- 錨定穩定性:eUSD 持有者有資格獲得質押的 ETH 獎勵。因此,對 eUSD 的需求超過其供應,從而突破了 1.00 美元上方的盯住匯率。除非系統發生變化,否則 eUSD 將無法找到其掛鉤。

另一方面,eUSD 還擁有以下機會:

- 收益資產:由於 $eUSD 可以為其持有者帶來收入,因此肯定會有將其用作價值儲存的需求。如果用戶相信錨定穩定性,那麼這可能是獲得 ETH 收益的好方法。

- 接觸 LSD 產品: LSDfi 是一個不斷增長的市場,肯定已經實現了產品與市場的契合,利用 LSD 鑄造穩定幣對於協議和用戶來說都是一項利潤豐厚的業務。

crvUSD

crvUSD 是一個 CDP 穩定幣項目,需要超額抵押,存在清算風險。$crvUSD 的獨特之處在於其稱為 LLAMMA 的清算機制。通過這種方法,LLAMA 採用不同的價格範圍逐步出售部分抵押品,而不是立即以指定的清算價值出售所有抵押品。因此,隨著抵押品價格下跌,部分抵押品將被拍賣以換取 $crvUSD。

到目前為止,穩定幣在沒有任何重大脫鉤的情況下實現了市值的逐步增長。然而,雖然它擁有大約 1 億美元的流動性,但它只有大約600 名持有人,這在產品的可擴展性方面令人擔憂。

就我個人而言,crvUSD 將面臨幾個挑戰:

- 缺乏資本效率:由於$crvUSD是超額抵押的CDP頭寸,存在清算風險,因此其規模可以擴大到一定程度,但在資本效率方面與競爭對手沒有差異化。

- 有限的用例:由於 $crvUSD 的流動性低且缺乏可擴展性,因此您可以使用穩定幣的 $crvUSD 的用例有限。$crvUSD 有幾個質押池,但是考慮到權衡,它並不是很有吸引力。

- 缺乏持有者:如上所述,由於 CDP 穩定幣需求不足,$crvUSD 持有者約為 600 名。因此,盡管它提供了優於其他 CDP 穩定幣的獨特清算機制,但 $crvUSD 仍將面臨吸引新持有者的問題。

另一方面,crvUSD 也有機會:

- 獨特的清算機制: $crvUSD 的軟清算機制是一項偉大的創新,肯定會被競爭對手覆制,因為它可以防止硬清算直到某一點,這可以增加 CDP 穩定幣的可擴展性。

- Curve 支持: Curve 是一種完善的穩定互換,已在生態系統中存在多年,具有深厚的流動性,$crvUSD 可以在未來利用並有效提高其可擴展性。

4、結論

這是一篇很長的文章,關閉選項卡後您應該記住一件簡單的事情。

「加密貨幣支持的穩定幣的未來將由一個簡單的問題決定:用戶能夠購買穩定幣而不是借貸嗎?」

當前模型並未在加密支持的穩定幣領域提供實現穩定幣功能的出色解決方案。因此,USDT 和 USDC 可以繼續主導該領域。然而,它們也有一些局限性,特別是在去中心化、抗審查性和自我托管方面。

我確信可以有新的模型來解決這些問題並實現穩定幣功能,但是,我也很確定當前的模型已經被破壞並且不會成功。

如若转载,请注明出处:https://www.tuio.cc/78.html