全球服裝行業的領先品牌有相當一部分來自於歐洲和北美,但這些公司中大部分的製造和生產基地並不在本土,而是在原材料及人力成本相對便宜的亞洲國家。據國際勞工組織的數據顯示,亞洲服裝工人佔全球服裝製造業就業總人數的75%。

在這樣的產業格局下,我國的服裝產業中也有不少公司在爲全球的領先品牌服務,這其中便包括了已啓動赴美上市征程的思宏國際。

智通財經APP瞭解到,在2022年8月30日向SEC祕密遞交了上市申請後,香港服裝服務供應商思宏國際有限公司的控股公司Neo-Concept

International Group Holdings

Limited(以下簡稱:思宏國際)已於11月1日向SEC公開披露了招股說明書,並在此後的11月16日、11月29日兩次對招股書進行了更新。

據招股書顯示,思宏國際申請以“NCI”爲代碼在納斯達克上市,公司計劃在此次IPO中發行200萬股,每股價格4-5美元,至多募集資金1000萬美元。

從業績來看,思宏國際成長勢頭戛然而止。數據顯示,2021、2022年,思宏國際的收入分別爲2.41億港元、3.48億港元,同期的淨利潤分別爲545港元、1240萬港元,呈現快速增長之勢。但進入2023年上半年,思宏國際的營收爲7792萬港元,同比下滑59.47%,且淨利潤由盈轉虧,錄得虧損518萬港元,而2022年同期爲盈利968萬港元。

思宏國際2023年上半年業績爲何大幅下滑?這是否會影響公司的估值水平?其未來業績又能否重回升勢?通過對思宏國際招股書的剖析,便可從中尋得答案。

自有品牌產品加速成長但佔比仍低

思宏國際是一站式服裝解決方案服務供應商,公司可爲客戶提供包括市場趨勢分析、產品設計及開發、原材料採購、生產及質量控制,以及物流管理在內的服裝供應鏈的全套服務。

但值得注意的是,思宏國際並不擁有或經營任何的製造業務,公司的所有服裝產品(包括樣品產品和成品)均由合同製造商生產。作爲公司服裝解決方案服務的一部分,思宏國際負責整體的生產管理、生產計劃監控、製造服務評估和成品質量控制。在生產過程中,思宏國際還會定期與製造商溝通並檢測其生產計劃,確保其能按時交付產品。

從客戶結構來看,思宏國際的客戶主要包括了品牌方、服裝採購代理和在線時尚零售商,該等客戶主要分佈在北美和歐洲。同時,思宏國際在加拿大和美國擁有特別強大的客戶羣,來自這兩個國家的收入佔公司總收入的94%以上。

從收入類別上看,思宏國際主要有兩大業務,分別是自有標籤服裝產品的銷售、以及自有品牌服裝產品的零售。具體來看,自有標籤服裝產品銷售指的是思宏國際爲品牌方設計服裝產品並通過第三方代工保證產品的交付和銷售;而自有品牌服裝產品的銷售則是思宏國際將自有品牌產品“les

100 ciels”通過英國的三家實體零售店、其網站和第三方在線平臺進行銷售。

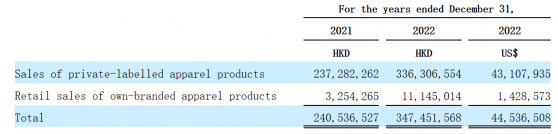

2022年時,得益於疫情後經濟的復甦,思宏國際的業務發展隨之回暖。公司報告期內的收入爲3.47億港元,同比大增44.4%。其中,自有標籤服裝產品的收入爲3.36億港元,同比增長41.77%;自有品牌服裝產品的收入爲1114.5萬港元,同比大增242.5%,兩大產品均實現高速增長,但自有標籤服裝產品收入佔比爲96.79%,仍是思宏國際的業務大頭。

收入大增的同時,思宏國際2022年的毛利率提升近3個百分點至12%。其中,自有標籤服裝產品的毛利率提升1.7個百分點至10.4%,自有品牌服裝產品的毛利率提升近6個百分點至62.4%。顯然,自有品牌產品的盈利水平顯著高於自有標籤產品,而自有品牌產品毛利率的快速上升主要是因爲規模效應以及公司推出了高毛利的產品。

在收入大增以及毛利率提升的雙重推動下,思宏國際2022年的淨利潤大增127.5%至1240萬港元,淨利率從2.27%上升至3.57%。雖然淨利率有所提升,但由於低毛利的自有標籤產品的收入佔比較高,思宏國際整體的盈利水平也處於相對低位。

進入2023年上半年,思宏國際營收大跌59.5%至7791.5萬港元。拆分來看,自有品牌服裝產品繼續保持成長,收入增長55.28%至587.78萬港元,這說明自有品牌產品增長動能強勁。但報告期內業務大頭自有標籤產品收入則大跌61.78%,這主要因爲銷售訂單減少所致。

雖然2023年上半年思宏國際的兩大產品毛利率保持了穩定,但收入的大跌使得公司的淨利潤直接由盈利轉爲虧損,錄得虧損518萬港元,而2022年同期爲盈利968萬港元。

從上述對業績的梳理中不難發現,思宏國際在經營自有標籤服裝產品的同時已開始加速發力高毛利的自有品牌產品,這使公司2022年的業績隨經濟復甦展現出了較強的彈性。但至2023年上半年市場需求的下滑導致自有標籤產品收入大幅下降,而自有品牌收入雖持續增長但因佔比較小仍難挽頹勢從而導致虧損。

高度依賴單一客戶且負債高企

若繼續深入挖掘思宏國際的經營情況,便不會對其2023年上半年營收的大幅下滑感到奇怪,因爲思宏國際的客戶結構註定了其面臨這樣的潛在經營風險。

據招股書顯示,思宏國際的最大客戶是一家在多倫多證券交易所上市的加拿大零售商,公司自2012年以來便與該客戶展開了長期的穩定合作。目前,思宏國際服務於該頂級客戶的七個品牌/子品牌,每個品牌都有其獨特的品牌標識,涵蓋了不同的產品類別,包括針織品、編織、剪裁和縫製的精細針織品以及各種配件。

值得注意的是,2021年至2023年上半年,思宏國際來源於該頂級客戶的收入佔比分別爲94.5%、91.4%、74.1%。

由此可見,思宏國際的業務經營高度依賴於這位加拿大零售商,正是該頂級客戶在2023年上半年需求的下滑導致了思宏國際自有標籤產品收入的大跌,來自該客戶的收入佔比也降至74.1%,但仍處較高的佔比水平。

除此之外,高度依賴單一客戶還給思宏國際帶來了較高的負債水平。據招股書顯示,截至2023年6月30日,思宏國際的總資產爲9158.26萬港元,總負債爲1.04億港元,資產負債率高達113.56%。

由於思宏國際在與該頂級客戶的合作中處於相對弱勢的地位,因此公司的業務策略更傾向於“薄利多銷”,以相對低的價格獲得該客戶較高的份額,這使公司的自有標籤產品的毛利率相對較低,僅有10%左右的水平。盈利能力較低難以積累資本金,而爲維持份額只能以借貸資金擴大產能滿足頂級客戶的需求,這自然就推高了公司的負債水平。

就思宏國際的未來而言,中短期內其業績與該加拿大頂級客戶高度相關,隨着美國明年降息的到來,歐洲經濟的陸續復甦或會帶動該頂級客戶需求的回升,思宏國際業務有望迎來一定程度的復甦,強度仍需觀察;但從長期來看,能否將自有品牌產品做大做強,將該業務打造爲公司的新增長曲線纔是思宏國際價值躍升的關鍵,目前來看尚有較大的不確定性。

而從資本市場的角度看,思宏國際高度依賴單一客戶且業績大幅下滑,自有品牌產品增速雖高但佔比仍較小,中短期業績雖有修復可能但強度存疑。僅憑這樣的基本面,思宏國際要在IPO中獲資金青睞或許有一定難度。

如若转载,请注明出处:https://www.tuio.cc/860.html